Como calcular as novas alíquotas do Simples Nacional 2018? Aprenda de forma prática e fácil

Você deve saber que microempresas ou empresas de pequeno porte podem ser optantes pelo Simples Nacional e com isso tem o benefício de ter uma carga tributária menor e o recolhimento de tributos de forma simplificada. Nesse ano, entrou em vigor a Lei Complementar de Nº 155 que trouxe diversas mudanças para empresas que optam por esse regime de arrecadação, cobrança e fiscalização de tributos.

Com as mudanças do Simples Nacional em 2018 mais empresas poderão se beneficiar com o programa. Outra alteração de grande impacto é a nova metodologia para calcular as alíquotas do Simples Nacional, que trouxe uma complexidade maior em relação ao cálculo anterior. E por isso, vamos te ensinar aqui como fazer essa conta de forma prática e fácil. Vamos lá?!

Como calcular as novas alíquotas do Simples Nacional 2018?

Esse cálculo tem a finalidade de determinar o valor para o pagamento mensal de tributos do Simples Nacional.

Você deve seguir três passos:

Passo 01

A conta se inicia pela Base de Cálculo (BC), receita bruta do mês de apuração. Para você compreender essa conta de forma prática, vamos exemplificar:

Cálculo na prática:

Suponha que a sua empresa obteve no mês de maio/2018 a receita bruta de R$30 mil. Isso significa que esse valor é a sua Base de Cálculo (BC).

Passo 02

O segundo passo é encontrar a Alíquota Efetiva (AE), e para isso você deve:

01: Ter o valor da Receita Bruta Total dos últimos 12 meses (RBT¹²)

Cálculo na prática:

O mês de apuração não deve ser contabilizado nesses últimos 12 meses. Dessa forma, continuando com o exemplo acima, não incluiremos o mês de maio/2018.

Então, você deve somar o faturamento mensal de cada mês, sendo de maio/2017 a abril/2018. Para esse caso, considere o valor total de R$200 mil.

02: Verificar a atividade da sua empresa.

Cálculo na prática:

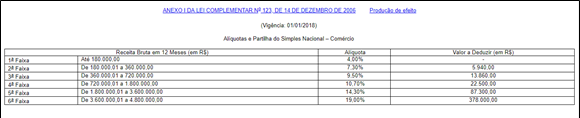

No caso do nosso exemplo, suponha que o ramo de atuação da sua empresa é COMÉRCIO. A partir dessa informação, você deve acessar o anexo da Lei Complementar Nº 155 referente a atividade ‘Comércio’ e deve verificar qual a alíquota referência se encaixa na faixa da sua Receita Bruta Total dos últimos 12 meses (RBT¹²).

Como a empresa do nosso exemplo obteve a Receita Bruta em 12 meses de R$200 mil, a faixa será a segunda, com a Alíquota de Referência (ALR) de 7,30% e um Valor a Deduzir (VD) de R$5.940,00.

03: Colocar os valores encontrados em uma fórmula para encontrar a alíquota.

Calculo na prática:

Dessa forma temos então:

Base de Cálculo (BC): R$30 mil

Receita Bruta Total dos últimos 12 meses (RBT¹²): R$ 200 mil

Alíquota Referência (ALR): 7,30%

Valor a deduzir (VD): R$5.940,00

Fórmula de cálculo da Alíquota Efetiva:

RBT¹² x ALF – VD

RBT¹²

Calculo na prática:

200.000,00 X 7,30% – 5.940,00 = 4,33%

200.000,00

De acordo com os dados do nosso exemplo, para esse caso, a Alíquota Efetiva (AE) é de 4,33%.

Passo 03:

Agora no último passo você conseguirá calcular o valor da alíquota mensal do Simples Nacional.

Você deve multiplicar a Base de Cálculo (BC) pela Alíquota Efetiva (AE) encontrada.

Cálculo na prática:

Seguindo os dados do exemplo:

BC x AL = 30.000,00 x 4,33% = R$ 1.299,00

Esse resultado é o valor de tributos que você vai pagar no mês de maio/2018 no regime tributário do Simples Nacional para a empresa de comércio.

Atenção:

Se a razão entre a folha de pagamentos de salários e a receita bruta da sua empresa for maior ou menor que 28% você deve verificar na Lei Complementar Nº 155, pois o anexo da sua atividade pode ser redefinido.

Agora você já consegue calcular!

Vamos aproveitar esse espaço aqui no blog para abordar mais 5 mudanças do Simples Nacional 2018 que também é muito importante você saber.

1 – Novos limites:

Na Lei anterior as empresas com a Receita Bruta anual de até R$3,6 milhões poderiam ser optantes do Simples Nacional. Agora, com a nova lei, teto de faturamento anual aumentou. As empresas com a receita bruta anual de até R$4,8 milhões poderão usar o Simples Nacional.

E para Microempreendedores Individuais (MEI) a receita bruta anual aumentou de 60 para 81 mil reais.

2 – Novos anexos:

Antes a lei enquadrava 6 anexos divididos em 20 faixas de alíquotas conforme a receita bruta anual dos últimos 12 meses. Agora são 5 anexos com a divisão em 6 faixas.

3 – Parcelamento das dívidas:

O prazo máximo para parcelamento das dívidas passou de 60 para 120 meses. O valor mínimo de parcelas para empresas de pequeno porte é de R$300 e para MEI é de R$20.

4 – Novas atividades incluídas:

A nova Lei permitiu a inclusão de novas atividades, dessa forma, mais empresas poderão optar pelo Simples Nacional, como indústria ou comercio de bebidas alcoólicas, administração, auditoria, economia, gestão, entre outras.

5 – Investidor-anjo

Foi incluída na lei a o ‘investidor- anjo’, pessoa física ou jurídica que podem investir no negócio, sem necessidade de estar ingresso no contrato social da empresa, e receber em troca a participação nos lucros.

Essas foram as principais mudanças na nova Lei do Simples Nacional 2018. É importante que você conheça bem todas as alterações e tenha muita atenção para pagar os tributos em dia e corretamente. Na dúvida, procure um profissional especializado em Direito Tributário ou um Contador. E se você deseja se especializar nessa área para gerenciar melhor os tributos, diminuir a carga tributária e aumentar a lucratividade da sua empresa, conheça o MBA Contabilidade, Auditoria & Gestão Tributária e esteja preparado para atuar nesse mercado.

Adquira mais conhecimento:

10 melhores livros de contabilidade para você ler ainda em 2018

Aproveite o espaço para comentários abaixo e compartilhe outras opções de leituras!