6 lições sobre o mercado financeiro que você pode aprender com o canal Primo Rico

Você conhece o Thiago Nigro?

Se conhece, parabéns! Você está a caminho de se tornar uma pessoa mais consciente e equilibrada financeiramente. Agora, se você não conhece, está perdendo uma ótima oportunidade de entender sobre o mercado financeiro e investimentos de forma gratuita e interessante.

Thiago Nigro é o dono do canal do YouTube, O Primo Rico, que conta com diversos vídeos sobre educação financeira, gestão de dinheiro, investimentos, economia e tudo mais sobre esse universo.

Atualmente, o canal O Primo Rico conta com mais de dois milhões de inscritos e alguns investidores que, graças ao Thiago, já conseguem somar alguns rendimentos.

Assim como O Primo Rico, outro canal bastante interessante (e super engraçado!) sobre o tema é o Me Poupe, da Nathalia Arcuri.

São diversos vídeos impossíveis de não serem vistos, como:

- 10 erros básicos que te fazem perder dinheiro;

- como investir para viver de renda;

- como limpar seu nome e sair das dívidas;

- 99% das pessoas vão continuar pobre (não seja uma delas);

- como ganhei 132 mil este ano.

Fala a verdade, você não sentiu vontade de assistir a pelo menos um desses vídeos?

A própria vida do Thiago é uma grande lição do mercado financeiro. Aos 18 anos, ele recebeu uma quantia de R$ 5 mil, dinheiro que os pais haviam economizado desde o nascimento do filho.

Assim que recebeu o valor, Thiago investiu na bolsa de valores e, sem os conhecimentos necessários, acabou perdendo todo o montante em apenas uma semana.

Com o objetivo de ajudar novos investidores a não correrem esse risco, Thiago criou um canal onde é possível tirar muitas dúvidas sobre o mercado financeiro, além de compartilhar dicas, opções de investimentos, finanças pessoais e boas formas de economizar seu dinheiro.

Vamos entender mais sobre isso?

O que é mercado financeiro?

O mercado financeiro é o universo no qual se constituem diversas operações de compra e venda de ativos financeiros, como ações na bolsa de valores, empresas públicas e privadas, fundo de investimento mobiliários, commodities, pedras preciosas, câmbio, etc.

Através destas ações, o investidor pode multiplicar seu dinheiro de acordo com as oscilações e adequações do seu tipo de investimento.

E você? Quer multiplicar seu patrimônio?

Confira algumas dicas sobre o mercado financeiro:

#1 Não invista sem um fundo de emergência

Investir seu dinheiro em algum tipo de fundo sem ter uma poupança ou um valor de emergência é um risco desnecessário. Isso porque, você já se imaginou perdendo o emprego e continuando a assumir todos os seus gastos fixos do mês?

Pois bem, manter um fundo de emergência é essencial para todos, sem exceção.

Para começar investir seu dinheiro em bolsa de valores, ações, títulos públicos ou corretoras, o ideal é que você tenha pelo menos 6 meses de sua renda adiantado.

Por exemplo, se você recebe um salário de R$ 2.000,00, o ideal é que você possua uma reserva de R$ 12.000,00 para cobrir gastos como aluguel, contas de casa, pagamentos de cartão de crédito, alimentação e outras despesas.

Dessa forma, você irá garantir uma seguridade caso algum imprevisto aconteça. Apenas a partir desse montante é aconselhável os investimentos financeiros.

#2 Pesquise bem antes de investir em alguma ação ou título

O caso do Thiago Nigro que vimos na introdução do artigo é bem ilustrativo para essa lição preciosa.

Todo o dinheiro que seus pais tinham poupado desde o seu nascimento foi perdido em uma única ação. Para muitos brasileiros, essa situação poderia se resumir no fim de uma vida no mercado financeiro, mas o Thiago viu, nesse incidente, a oportunidade de aprender e investir corretamente.

Claro que você não precisa perder R$ 5 mil para começar a aprender sobre investimentos, mas estudar e analisar o mercado financeiro como um todo é fundamental para diminuir risco e evitar erros.

Aprender como funciona o sistema financeiro e o mercado de ações, bem como taxas de juros, valores de rendimentos, títulos de renda fixa e renda variável é imprescindível para começar a investir sem chances de falha.

#3 Determine metas e objetivos para seu dinheiro

Você sabe a diferença entre meta e objetivo?

Quando temos um sonho (objetivo), determinamos metas para alcançá-lo.

As metas são situações que precisamos fazer acontecer para chegar a algum objetivo. Por exemplo: preciso comprar um carro, para isso vou ter que economizar duzentos reais por mês durante um período de três anos.

O objetivo, nesse caso, é o carro e a meta é conseguir economizar um valor significativo durante um bom tempo.

E quando você determina um objetivo palpável para seu dinheiro é muito mais fácil economizar e investir no mercado financeiro.

Visualizar o seu sonho materializado, seja uma viagem, a casa própria, uma empresa, etc., influenciará em suas decisões de compra, já que existe um motivo para sua economia: a realização de um sonho/objetivo.

É interessante que essas metas estejam de acordo com a sua realidade, não vale definir uma meta inalcançável, como um valor excessivo de dinheiro que pode comprometer sua renda e necessidades básicas.

Coloque na ponta do lápis todos seus gastos, economize o que puder e defina uma meta real para seu sonho!

#4 Elimine gastos para investir mais

Essa lição é a mais óbvia de todas, porém, a mais difícil. Eliminar gastos corriqueiros não é nada fácil, visto que temos a necessidade de sair, se divertir e comprar alguns itens que julgamos necessários.

Porém, para atingir as metas e objetivos definidos para seu dinheiro e para seu futuro é necessário abrir mão de alguns gastos e compras que recorrentemente fazemos.

É comum pensar, primeiramente, no corte dos gastos arbitrários – aqueles que geralmente não entram no nosso orçamento do mês, como restaurantes, bares, etc. – mas é possível economizar também nas contas fixas.

Quer saber como?

Simples, economizando!

As contas de consumo, como água, luz e TV, podem ter o seu valor reduzido com atitudes simples, como:

- apagar a luz ao sair dos ambientes;

- checar se as torneiras estão pingando e consertá-las;

- mapear a conta da tv por assinatura e retirar pacote de canais que não assiste ou até mesmo cancelar a assinatura, caso não assista com frequência;

- não deixar a TV ligada enquanto dorme.

Atitudes como essa pode economizar até R$ 20 reais de cada conta ao mês, o que no ano pode render um valor de R$ 240 para seus investimentos. Bacana, não é?

Outra dica é mapear tudo que você paga mensalmente, como assinatura de revistas, jornais ou aplicativos para celular que usava no passado e não usa mais, mensalidade de academia que não frequenta.

Esses pagamentos quando feitos em débito automático são piores ainda para o seu bolso, pois geralmente você esquece e até desconhece o valor de cada conta.

Taxas e anuidade do cartão de débito e crédito

Já ligou para o seu banco para questionar o valor da anuidade e das taxas? Se não fez, passou da hora de fazer esse telefonema para tentar reduzir o valor de cada fatura.

Toda conta bancária conta com serviços básicos que são inclusos gratuitamente, como uma quantidade limitada de transferências DOC ou TED e retiradas, folhas de cheque, fornecimento de extrato mensal e outros.

Você deve analisar se a conta básica da sua instituição financeira supre suas necessidades, caso constate que sim, corte todos os serviços que não utiliza.

#5 Escolha onde vai aplicar o seu dinheiro

- fundos imobiliários;

- fundos de investimento;

- tesouro direto;

- renda fixa;

- COE (Certificado de Operações Estruturadas);

- CRI E CRA (Certificados de Recebíveis Imobiliários e Certificados de Recebíveis do Agronegócio);

- Oferta Pública (IPO);

- BM&F (Bolsa de Mercadorias & Futuros).

Essas são algumas opções de investimento do mercado financeiro entre as milhares opções que existem disponíveis nas corretoras de valores.

São tantas opções que é até difícil saber onde aplicar, de forma segura, o seu dinheiro. Por isso, vale muito a pesquisa e a definição do seu objetivo a curto, médio e longo prazo.

Se você tem o desejo que sua poupança renda mais, o melhor investimento é o tesouro direto. Se deseja que seu dinheiro dobre ou multiplique, invista em fundos imobiliários, fundo de investimentos ou BM&F.

Porém, dentro de cada opção citada há diversas outras categorias, por isso (volto a dizer) pesquise bastante antes de depositar sua grana!

Vamos explicar melhor: imagine que cada opção de investimento acima compõe uma árvore genealógica que leva para outros produtos financeiros que juntos formam o mercado financeiro.

Que tal entender cada um deles?

Tesouro Direto

O Tesouro Direto é um título público de renda fixa, emitido pelo Tesouro Nacional, órgão do Governo Federal em conjunto com a Secretaria do Tesouro Nacional (STN).

Justamente por ser emitido por um órgão federal, ele é considerado um investimento de baixo risco, sem muitas chances de “quebrar” ou perder dinheiro. Para se ter uma ideia, antes do Estado quebrar, seria necessário que todas as outras instituições financeiras falissem.

Os investimentos no Tesouro Direto vêm se tornando cada vez mais frequente, devido sua segurança, boa rentabilidade e facilidade de aplicação.

Você pode começar investir hoje mesmo, sem sair de casa, com um valor mínimo de R$ 30. Para isso, basta ter acesso a internet e uma conta em alguma instituição financeira ou corretora de valores.

Fácil, não é?

No entanto, antes de investir nas opções do Tesouro Direto, você precisa entender como os títulos públicos funcionam, essa informação está disponível no site oficial do órgão no setor de títulos.

Renda Fixa

O Tesouro Direto (TD) é um tipo de renda fixa, por isso, a mesma explicação cabe aqui. Os investimentos de renda fixa são seguros, pois são emprestados a empresas, instituições financeiras e ao governo.

Dessa forma, são considerados investimentos de baixo risco. Assim como o TD, há diversos tipos de títulos disponíveis para o investimento, de acordo com o seu tipo de renda, seu objetivo e perfil financeiro.

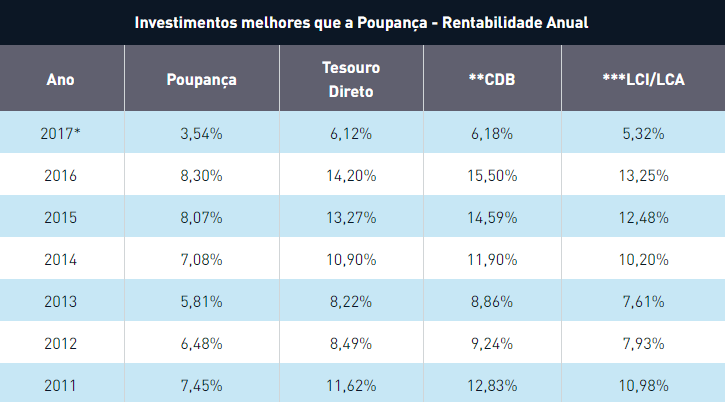

A renda fixa é uma opção muito mais rentável que a poupança, visto que, segundo o site Toro Investimentos ela pode chegar até 6,18%, confira:

Outros investimentos

O Certificado de Operações Estruturadas (COE), Certificados de Recebíveis Imobiliários (CRI), Certificados de Recebíveis do Agronegócio (CRA), além dos fundos imobiliários e fundos de investimento são tipos de aplicação financeira com maior rentabilidade e também maiores riscos.

Começando pelo menor investimento, está o Ofertas Públicas (IPO), esse investimento pode ocorrer quando uma empresa vende, pela primeira vez, ações para o público em geral.

O valor mínimo de investimento é R$ 80 e os investidores têm a vantagem de comprar ações antes de chegarem ao mercado financeiro, dessa forma, podem comprar os títulos por um valor inferior ao primeiro pregão.

Perfil de investimento: investidores agressivos!

Em sites como o Rico Investimentos, você poderá aprender tudo sobre Fundos imobiliários, investimentos, COE, CRI, CRA e BM&F.

Renda variável

A renda variável diz respeito aos investimentos de maior risco, eles são pequenas ações do capital social de uma empresa. Ao comprá-las, você possui uma participação no lucro do negócio.

São vários os tipos de renda variável, se subdividindo essencialmente entre as ordinárias e preferenciais. Na primeira, ao depender do investimento, você terá poder de se tornar sócio da empresa; já nas preferenciais, o retorno financeiro é ainda maior, segundo a Rico Investimentos, é uma ótima opção para aqueles que desejam viver de renda ou investir para a aposentadoria.

A receita do bolo para conseguir um maior retorno financeiro é justamente priorizar ativos de empresas já consolidadas no mercado, além claro, de oferecer opções claras de investimento para os investidores.

Vamos ficar ainda mais ricos?

#6 Alguns sacrifícios terão que ser feitos, ok?

É importante estar consciente de que é necessário sacrificar o conforto do momento presente para garantir o conforto futuro.

E, pensando por esse lado, faz muito sentido! É comum desejar sempre o que é bom e melhor agora, mas se você pensar que pode ter muito mais daqui alguns anos, economizar pode ser mais fácil do que imagina.

Por isso, entre os sacrifícios que o criador do canal O Primo Rico analisa que os investidores precisam abdicar, está o de trabalhar, ser querido, ser frágil e perfeccionista.

Para Thiago, trabalhar deve ser uma questão de honra para quem deseja ficar rico, e isso leva em consideração trabalhar também durante alguns finais de semana. Seu esforço não será medido pelo mérito e sim, por sua capacidade de fazer mais com menos.

Ser querido por todos, torna o seu processo de crescimento muito mais difícil, já que a levará mais tempo tentando satisfazer e não decepcionar seus entes queridos.

Por isso, leve em consideração apenas comentários e críticas construtivos para que seu negócio seja sério.

Sabia que você pode aprender tudo sobre investimentos em um curso de curta duração?

Master em Investimentos – Com ênfase em bolsa de valores, tesouro direto e renda fixa

Investir é um desafio para todas as pessoas que não possuem conhecimento sobre o assunto, e mesmo assistindo a diversos vídeos e lendo sobre investimentos do mercado financeiro, aplicar aquele valor economizado — com muito esforço — sempre parece um risco.

Pensando nisso foi criado o curso de curta duração Master em Investimentos do IPOG, o objetivo é ensinar aos interessados a gerir seu dinheiro, mesmo com poucos recursos, utilizando as mesmas estratégias disponíveis para os melhores gestores com total segurança e sem cair nas armadilhas de grandes bancos.

O curso utiliza metodologia baseada em aulas interativas e dinâmicas através de exemplos reais e práticos utilizando-se de uma linguagem simples e de resultados comprovados. Com isso, o aluno aprenderá a realizar planejamento financeiro eficiente para atingir seus objetivos se valendo da experiência de profissionais certificados nessa área e com vasta experiência no assunto.

O Master em Investimentos possui 40 horas de duração e está estruturado em cinco eixos, confira:

- unidade I – Planejamento Financeiro: Garantindo o futuro pessoal e familiar

- unidade II – Selecionando os Melhores Investimentos

- unidade III – Tesouro Direto

- unidade IV – Bolsa de Valores

- unidade V – Investindo com o Máximo de Eficiência.

Entre as disciplinas estão: lucrar na bolsa de valores, obter a máxima rentabilidade no Tesouro Direto, identificar as melhores aplicações de acordo com seu perfil e objetivos, montar sua própria carteira de investimentos de forma segura e rentável.

Confira todas as especificações do curso aqui.

Gostou do artigo?

Esse e outros assuntos, você pode conferir no blog do IPOG!